Wiedereinsetzung in den vorigen Stand: Was bedeutet das?

Unter bestimmten Bedingungen ist es noch nicht zu spät.

Am besten macht man einfach alles selbst. Manchmal kommt es einem so vor, als hätte sich die ganze Welt gegen einen verschworen. Nichts läuft so, wie es eigentlich geplant war. Zu allem Überfluss gesellt sich noch eine gehörige Portion Wut und Verzweiflung dazu.

Nicht selten kommen Briefe gar nicht erst an oder wichtige Post wird erst Wochen später zugestellt. Auch die Technik kann unter Umständen mehr schaden, als dass sie uns das Leben erleichtert. Und wenn dann dringende Nachrichten den Adressaten nicht erreichen, kann es problematisch werden.

Es mag tausende Gründe geben, weswegen etwas nicht nach Plan verläuft. Aber nicht immer sind andere daran Schuld. Sollte aber wirklich Fremdverschulden vorliegen, dann lohnt sich ein Blick in diesen Artikel. Mit einem Antrag auf Wiedereinsetzung in den vorigen Stand ist es vielleicht noch nicht zu spät.

Fristversäumnis

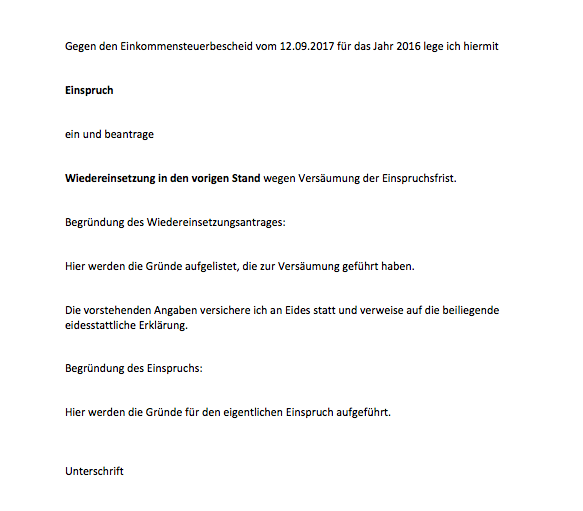

Nach Erhalt des Steuerbescheids haben Bürger immer vier Wochen Zeit, Einspruch gegen diesen einzulegen. Wer es nicht geschafft hat, innerhalb einen Monats seinen Unmut zu äußern, ist in der Regel zu spät dran und der Bescheid wird rechtskräftig. Eine Ausnahme gibt es aber wie immer - mit einem Antrag auf Wiedereinsetzung in den vorigen Stand kann die missliche Lage noch aus der Welt geschafft werden.

Wiedereinsetzungsgründe

Generell gilt, um von diesem Antrag Gebrauch machen zu können, dass eine Einspruchsfrist unverschuldet versäumt worden ist. Es muss also ein Hindernis bestanden haben, welches es dem Steuerzahhler unmöglich gemacht hat, die Steuererklärung fristgerecht abzugeben.

Wiedereinsetzungsgründe sind beispielsweise:

- Schreiben geht verloren oder wird verspätet zugestellt

- Steuerbescheid wird verspätet zugestellt

- elektronischer Einspruch konnte wegen technischer Störung nicht erfolgen

- Krankheit liegt vor

- Angehöriger stirbt

Hinweis: Selbst die aufgelisteten Gründe versprechen keinen Erfolg. Eine Garantie auf Wiedereinsetzung in den vorigen Stand gibt es also nicht. Zwei Hauptgründe führen oft zur Ablehnung. Eine Ablehnung erfolgt zum einen, wenn die Wiedereinsetzungsgründe zu spät eingereicht werden und auch dann, wenn zum anderen die Versäumung einer Frist selbstverschuldet wurde.

Fehler unbedingt vermeiden

Da die Wiedereinsetzung in den vorigen Stand nur selten möglich ist, sollten Fehler bei der Antragstellung unbedingt vermieden werden. Selbst wenn dem Steuerberater ein Fehler unterläuft, muss der Steuerzahler dafür die Verantwortung tragen.

Unterläuft jedoch einem Mitarbeiter einer Kanzlei ein Fehler, gilt dieses meistens als Büroversehen. In solchen Fällen ist eine Wiedereinsetzung noch möglich. Allerdings müssen dafür Nachweise erbracht werden (Fristenberechnung muss geprüft werden, Fristenkontrollbuch muss vorliegen usw.).